Страны оффшорной зоны: что представляют собой низконалоговые юрисдикции, как ведется в них бизнес и чего остерегается ЕС?

В последнее десятилетие в СМИ все чаще освещается проблема борьбы с уклонением от уплаты налогов, отмыванием денег и иными преступными махинациями. При этом страны оффшорной зоны являются первыми фигурантами подобных обсуждений.

Низконалоговые юрисдикции изначально имели сомнительную репутацию, но даже после принятия мер, направленных на регулирование и контроль их деятельности в области финансовых операций, облик оффшоров так и не стал безупречен.

Что представляет собой оффшор? Зачем он нужен? И как борются с ним развитые полноналоговые юрисдикции? На эти и многие другие актуальные вопросы вы найдете ответ в данной статье.

Содержание

Разбираемся в понятии «офшор»

Оффшорной зоной именуют государство или его часть, на территории которого для организаций-нерезидентов законодательно установлен льготный налоговый режим. Также действовать могут и иные послабления в виде заметного упрощения процедуры регистрации и лицензирования.

Однако все эти привилегии предоставляются, как правило, при условии осуществлении предпринимательской деятельности за пределами страны регистрации.

Немного из истории

Само слово «оффшор» в дословном переводе с английского означает «вне побережья», то есть, что означает по сути, – вне территории страны. История появления и развития оффшорных зон берет начало еще в древности, когда торговые ряды выносились на отдаленные средиземноморские острова с целью уклонения от уплаты пошлин и податей.

Одной из первых подобных зон считают столицу Афинского морского союза, в которой, избегая налогообложения Древней Греции, вели торговлю финикийские купцы.

В современном мире первопроходцем в отношении целевого применения оффшорных зон по праву называют Швейцарию. Она известна банковским законодательством, вставшим на защиту вкладов. Впоследствии первенство перешло в руки Великобритании, организовавшей на территории своих колоний низконалоговые юрисдикции.

На сегодняшний день насчитываются десятки оффшоров. Точную цифру назвать не представляется возможным в силу того, что каждое государство самостоятельно утверждает свой перечень.

Примечательно то, что с точки зрения одной державы зона может рассматриваться как оффшорная, а с точки зрения другой – нет. Например, Евросоюз не считает Лихтенштейн оффшорной зоной, что нельзя сказать о России, которая внесла эту страну в свой список низконалоговых государств.

Скачайте: перечень оффшорных зон, РФ.

На заметку! С целью обозначения оффшорных зон сейчас используются различные термины, такие как: «налоговая гавань», «налоговый рай», «налоговое убежище».

Что представляют собой офшорные страны

Сразу стоит отметить, что словосочетание «оффшорные страны» не совсем корректно. Больше все же подойдет термин «оффшорные юрисдикции».

Все дело в том, что низконалоговой зоной может быть не только целое государство, но и его часть. Подобных примеров привести можно очень много, в числе которых, допустим, американский штат Невада, Виргинские острова, Пуэрто-Рико и другие.

Выше уже говорилось о том, что низконалоговые юрисдикции предлагают иностранным компаниям особые льготные условия ведения бизнеса.

Сводятся они к следующему:

- Высокая скорость регистрации фирмы;

- Отсутствие обязательства по проведению аудиторских проверок;

- Заметно упрощенная форма отчетности;

- Низкие налоговые ставки;

- Повышенная конфиденциальность информации об учредителях (владельцах) компании;

- Гибкость законодательства, позволяющая «настроить» организацию под конкретные цели и задачи;

- Доступ к новым финансовым инструментам и рынкам и иное.

Обратите внимание! Важным преимуществам оффшорных компаний является то, что все их активы и денежные средства, расположенные на банковских счетах, не подпадают под мировой валютный контроль. Это, с одной стороны, конечно, дополнительное стимулирование для осуществления различных преступных финансовых махинаций. Однако если этот момент опустить, то для владельцев, желающих сохранить конфиденциальность в отношении размера своего капитала, это весомый плюс.

Перечень привилегий индивидуален в каждом конкретном государстве, то есть четкого установленного списка не существует.

Говоря об оффшорный странах, нельзя не сказать о том, что в большинстве случаев, причем даже в развитых европейских державах, существует разделение в законодательстве между компаниями, ведущими деятельность на местном рынке и организациями, работа которых направлена за рубеж.

При этом первые уплачивают налоги по стандартным ставкам и предоставляют отчетность в соответствии с общепринятыми нормами, а вторые получают льготы. Фактически, одни и вторые не являются конкурентами, поэтому такое «неравноправие» не наносит ущерба отечественным бизнесменам.

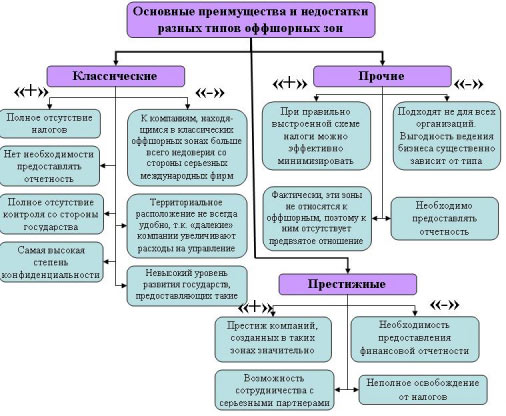

Классификации низконалоговых зон и их сущность

Оффшор является подсистемой особых экономических зон. При этом классический вариант низконалоговой юрисдикции имеет ряд отличий от ОЭЗ.

К ним следует отнести:

- В ОЭЗ компании могут вести деятельность на территории зоны, в случае с оффшором, на это установлен прямой запрет;

- В оффшоре резидентный статус получить нельзя, а в ОЭЗ – вполне допустимо;

- Организациям, расположенным в «налоговой гавани» достаточно только оплатить установленный ежегодный взнос, предприниматели же ОЭЗ уплачивают сборы и пошлины в общепринятом порядке. То есть, сумма налога в оффшоре фактически не зависит от результатов деятельности компании, что нельзя сказать об ОЭЗ.

Помимо классических оффшоров, существуют и умеренные юрисдикции, а также так называемые налоговые оазисы:

- Умеренные оффшоры – это, как правило, зоны, расположенные в высокоразвитых странах с «двойственным» налоговым режимом, который заключается в разделении нерезидентных и местных компаний. Первым предоставляются налоговые «скидки», вторые же подобными привилегиями воспользоваться не могут. Такие зоны называют еще оншорно-оффшорными;

- Налоговые гавани отличаются предоставлением налоговых льгот нерезидентным компаниям, ведущим деятельность за пределами государства;

- Налоговые оазисы – это, по сути, внутренние низконалоговые юрисдикции, созданные с целью оптимизации налогообложения. Компании, расположенные в «оазисах», должны вести деятельность вне территории этой зоны, находясь при этом внутри страны.

Обратите внимание! Умеренные юрисдикции отличаются наибольшей прозрачностью и повышенным контролем в сравнении с классическим вариантом оффшора. Последние направлены на конфиденциальность, в них часто закрывают глаза на ряд финансовых нарушений. Также умеренные юрисдикции нередко заключают между собой двусторонние соглашения об избежании двойного фискального обременения, что не характерно для классических оффшоров.

Стоит отметить, что это не единственный вариант классификации низконалоговых юрисдикций, однако даже иные содержат в себе аналогичную суть, разделяя оффшорные зоны на 3 основные группы, в зависимости от уровня контроля за нерезидентными компаниями и предоставления им налоговых привилегий.

Скачайте: классификация оффшоров ЕС и рекомендации.

Какой должна быть легальная оффшорная организация

Очевидно, что оффшорная компания – это организация, расположенная в пределах низконалоговой юрисдикции, деятельность которой регулируется правилами международных оффшорных фирм, установленных в конкретной стране.

В зависимости от типа компании, она может иметь директоров, владельцев, секретарей, держателей долей и иных менеджеров. В оффшорах регистрируют компании вида LLC и IBC.

- IBC является объединением физических или юридических лиц, являющихся нерезидентами государства регистрации. При этом источники дохода также располагаются за пределами оффшорной юрисдикции. IBC, по сути, это корпорация, которая осуществляет деятельность в низконалоговом режиме. Подобную форму собственности применяют, в основном, с целью повышенной защиты активов. Свойственна она для частных инвесторов;

- LLC – является отчасти аналогом общеизвестного общества с ограниченной ответственностью. Сочетает в себе характерные черты западноевропейского акционерного общества и партнерства.

Для исключения никому ненужных рисков и привлечения финансовой прибыли, оффшорная организация должна соответствовать нескольким основным требованиям. Во-первых, ее регистрацию необходимо произвести на законных основаниях, во-вторых, она должна характеризоваться реальным присутствием.

На заметку! Реальное присутствие – это, по сути, наличие работников (или интернет-сайта хотя бы), сервера, офиса и др. На данный момент это является крайне важным фактом, который указывает на то, что организация создана действительно с целью осуществления хозяйственной деятельности, а не для каких-либо теневых махинаций.

Помимо вышеуказанного, оффшорная компания должна вести бухгалтерскую отчетность, предусмотренную законодательством страны регистрации. Ведь стоит понимать, что организация, расположенная в низконалоговой юрисдикции, не является абсолютно «неприкасаемой» привилегированной компанией. Разумеется, отчетность упрощена, но не исключена вовсе.

Офшорная компания как инструмент для решения установленных задач

Организация, действующая в оффшорной зоне, должна решать определенные задачи, которые напрямую зависят от сферы деятельности бизнеса и устремлений его владельцев. Главной целью, разумеется, является извлечение прибыли, что как раз и должно стать результатом решения поставленных задач.

Важно! В каждой отдельной оффшорной зоне есть свои нюансы, касающиеся, в первую очередь, законодательной базы. Поэтому нет универсальной юрисдикции, способной решить абсолютно любые задачи. В связи с этим, оффшорную зону следует правильно выбрать, учитывая ее особенности, которые должны пойти на пользу будущей компании.

Приведем несколько примеров:

- Для особой защиты активов подойдут Белиз, а также Невис. Учреждая организацию в данных зонах, вы не оставите шансов отобрать активы даже путем обращения в суд;

- Если для вас крайне важна отличная репутация, а также доступ к высококвалифицированной рабочей силе, то стоит обратить внимание на Люксембург, Мальту или Ирландию;

- Грузия, о. Мэн, а также джерси идеально подойдут для регистрации судна, вертолета или самолета.

Политика России и Евросоюза в отношении оффшорных зон

Ни для кого не секрет, что оффшорная компания может учреждаться с тремя основными целями:

- Для значительного снижения налоговой нагрузки, ведущего к увеличению прибыли;

- Для обхода ограничений валютного законодательства части стран и упрощения проведения финансовых операций (в связи с отсутствием валютного контроля);

- Для сокрытия истинных владельцев компании.

В связи с активной борьбой с международным терроризмом и отмыванием денег, последняя цель стала постепенно терять свою актуальность. Компании, расположенные в низконалоговых юрисдикциях становятся все более прозрачными, ведь создаются все новые и новые преграды, не дающие возможность использовать оффшор исключительно в преступный целях.

При этом стоит отметить, что большинство оффшорных зон не усматривают в уклонении от уплаты налогов другим государствам состава преступления.

Многие государства, в том числе высокоразвитые европейские державы, достаточно лояльно относятся к финансовым операциям, проводимым с участием оффшорных компаний. Ведь при выводе средств из низконалоговой юрисдикции, владелец сохраняет часть денег за счет экономии на пошлинах, однако при этом он лишается надежной юридической защиты.

А вот получатель средств, вне зависимости от источника, в любом случае обязан уплатить налог на доход. Из этого следует, что применение оффшорных схем не может полностью освободить от уплаты налогов, и это – весомый аргумент для лояльного отношения со стороны некоторых полноналоговых юрисдикций.

Есть и страны, которые напротив стремятся к ограничению операций, проводимых с оффшорными юрисдикциями. К таковым относятся, например, США и Россия. Законодательные акты США и РФ, регулирующие финансовые отношения с низконалоговыми юрисдикциями, можно скачать ниже.

Скачайте:

- Закон о валютном регулировании в РФ

- Закон о контролируемых иностранных компаниях в США

- Закон РФ о противодействии отмыванию доходов

- Закон США: о внесении изменений в Кодекс внутренних доходов в отношении контролируемых иностранных компаний в налоговых гаванях

- Закон США: о предотвращении злоупотреблений налоговыми гаванями

Яркими представителями среди стран ЕС, проводящими активную политику в отношении регулирования деятельности оффшорных зон, являются Франция и Великобритания.

В Великобритании законодательство в области низконалоговых юрисдикций регулируется тремя основными актами:

- Положение офшорных фондов и их налогообложении (The Offshore Funds (Tax) Regulations);

Скачайте: положение оффшорных фондов, Великобритания.

- Закон о налогообложении (Taxation (International and Other Provisions);

Скачайте:

- Закон о компаниях (Companies).

Эти документы определяют не только юридических лиц, обладающих возможностью регистрации компании в оффшорной зоне, но и диктуют принципы налогообложения действующих организаций.

В последние годы по Великобритании прошла волна новостей, связанных с сообщениями о сокрытии реальной прибыли ведущих корпораций страны и предпринимателей с наибольшим уровнем доходов путем применения оффшорных схем. В связи с этим, было решено значительно увеличить суммы штрафов за неуплату налогов от доходов, полученных в низконалоговых юрисдикциях, размер которых будет напрямую зависеть от категории оффшорной зоны.

Категорий всего 3. Наименее надежной считается последняя, а наиболее прозрачной – первая. В случае добровольного уведомления налоговой службы о существующей задолженности, власти обещали штраф уменьшить.

В целом, можно сказать, что как и во многих других странах, оффшорное законодательство Великобритании, нацелено, в первую очередь, на разрешение проблемы сокрытия доходов и сокращение преступных махинаций путем ужесточения контроля над финансовыми операциями, проводимыми с участием низконалоговых юрисдикций, в особенности, относящихся к так называемому «черному» списку.

Последний несколько лет назад был обновлен и дополнен. Скачать перечень вы можете ниже.

Скачайте:

- КГЫ Сообщение Комиссии Совету и Европейскому Парламенту о предотвращении и борьбе с корпоративными и финансовыми злоупотреблениями

- Сообщение ЕС об обновлении черного списка оффшоров

- УТ Сообщение Комиссии Совету и Европейскому Парламенту о предотвращении и борьбе с корпоративными и финансовыми злоупотреблениями

Что касается Франции, то у нее также сложилась не совсем благоприятная обстановка, касающаяся уклонения от уплаты пошлин. Все дело в том, что прогрессивный французский налог на доходы может достигать 55%, а этот факт не мог не возмутить наиболее состоятельное население, начавшее искать пути решения своей проблемы.

Скачайте:

И тут опять же не обошлось без оффшорных компаний, деятельность которых регулируется во Франции 4-мя актами:

- Законом о компаниях;

- Коммерческим кодексом;

- Торговым кодексом;

- Налоговым кодексом.

На заметку! Франция является одним из тех государств, которые решили начать вести активную антиоффшорную политику. За последние год, в связи с этим, было проведено немало расследований, которые затронули, в том числе, и крупные корпорации (например, Майкрософт), которые подозревались в сокрытии доходов путем применения оффшорных схем. На данный момент страна выступает за создание одной налоговой базы для всех стран ЕС и полной ликвидации «налогового рая».

В заключение

Страны оффшорной зоны были и еще, наверное, долго будут предметом обсуждений. Кто-то становится на позицию защиты низконалоговых юрисдикций, видя в них одни из способов налогового планирования, а кто-то выступает ярым противником оффшоров, выставляя их в образе проблемы мирового масштаба.

Примечательно, что обе позиции отчасти обоснованы, однако, как известно, истина всегда находится где-то посередине.