Защита инвестиций с помощью фьючерсных контрактов

Фьючерсы позволяют защитить портфель от превратностей рынка, инвестировать в любой валюте (например в евро в американские акции, номинированные в долларе США), не опасаясь резких скачков курса. Однако, не следует забывать и о недостатках, таких как необходимость отвлекать определенный ресурс на гарантийное обеспечение, постоянная потребность в роллировании фьючерсов (переходе с одного срока исполнения на другой), меняющиеся требования по гарантийному обеспечению, фиксированный размер объема (лот) контракта.

Для того, чтобы вести серьезный разговор о защите инвестиций, необходимо, для начала, определиться от чего мы собираемся их защищать? В данной статье я хочу поднять тему защиты сугубо от рыночных рисков. Вопросы инвестиционного климата и физической охраны нажитого непосильным трудом от посягательств различных криминальных элементов здесь мы не рассматриваем.

Рассмотрим как можно защитить Ваш капитал, накопленный в виде ценных бумаг или какой-либо конвертируемой валюты от проявлений различных рыночных катаклизмов. Под рыночным катаклизмом будем понимать резкое снижение стоимости портфеля на значительную величину и на неопределенный период времени.

Далее, нужно понимать, что существует довольно много различных инструментов и способов защиты от подобных вещей. Ведь люди задумываются об этом довольно давно и часто. Как следует из названия, здесь мы не будем претендовать на полноту изложения всех возможных вариантов защиты, а обратимся лишь к одному виду инструментов – фьючерсным контрактам.

Фьючерсный контракт представляет из себя договор о цене и сроке поставки того или иного товара, акции или валюты. Ключевой особенностью подобного контракта является то, что его исполнение гарантируется не той или иной стороной контракта, а таким независимым арбитром как расчетная палата биржи, на которой торгуется данный контракт. При заключении сделки с покупателя и продавца взимается гарантийное обеспечение (обычно до 10% от полной стоимости контракта). Это гарантийной обеспечение по сделке блокируется на счетах контрагентов. Таким образом, риски неисполения сторонами своих обязательств полностью отсутствуют.

Фьючерсный контракт может подразумевать под собой поставку каких-либо реальных товаров – нефти, золота, пшеницы, кофе. Собственно, именно с таких контрактов и начиналась история фьючерсов. Также фьючерсные контракты могут подразумевать поставку каких-либо ценных бумаг. Это могут быть акции Газпрома или Сбербанка на российском рынке. Также в качестве базового актива фьючерсного контракта могут выступать и валюты. То есть, покупая фьючерс на поставку доллара за евро, вы договариваетсь о поставке определенного количества долларов за евро по определенному курсу к определенной дате.

Несколько более сложными для понимания являются расчетные фьючерсы. По ним ничего не поставляют, а лишь перечисляют так называемую вариационную маржу. Под вариационной маржой в данном случае понимается расчетная разница между ценами покупки и исполнения конкретного фьючерса. В качестве примера можно привести фьючерсы на фондовые индексы. К ним мы вернемся немного позднее в этой статье.

Будем считать, что с теорией мы плюс-минус разобрались и можно двигаться дальше. Рассмотрим варианты защиты инвестиций на российском фондовом рынке.

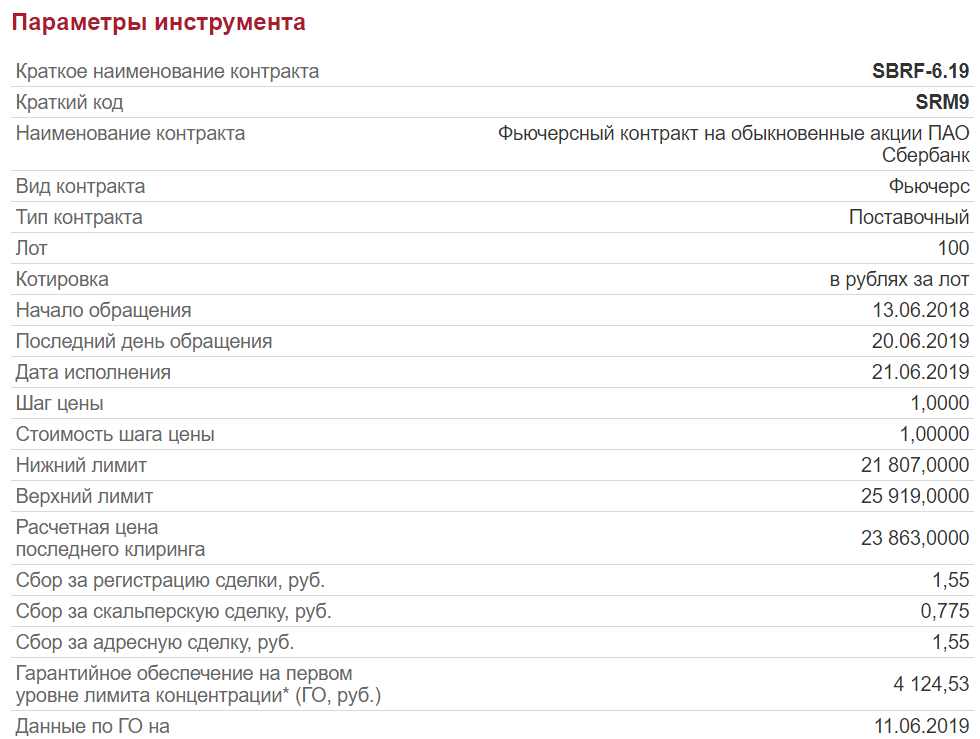

Представим, что необходимо защитить простой портфель, состоящий только из одной тысячи акций Сбербанка. Для этого нам потребуется воспользоваться фьючерсом на акции Сбербанка. Для начала, необходимо изучить спецификацию по этому фьючерсу. Увидеть её можно на официальном сайте Московской Биржи — https://www.moex.com/ru/derivatives/. В качестве примера рассматриваем сентябрьский фьючерс с датой исполнения 20 сентября 2019 года. Разумеется, использовать можно любую другую дату исполнения – это уже зависит от конкретных обстоятельств. Что означает эта дата? Она означает, что покупатель сего фьючерса может рассчитывать на поставку определенного количества акций по определенной цене в эту дату. А продавец фьючерса, в свою очередь, обязан поставить это количество акций по определенной цене в указанную дату. Исходя из спецификации контракта на сайте Московской Биржи, мы видим, что 1 фьючерс подразумевает поставку 100 акций. Для того, чтобы защититься от падения цены на нашу тысячу акций Сбербанка, потребуется продать 10 фьючерсных контрактов на акции Сбербанка. Получается, что проданные фьючерсные контракты будут приносить отрицательную переоценку при росте цены на акции Сбербанка. При падении цены они будут приносить положительную переоценку. В этом и заключается принцип защиты портфеля. При падении цен на 1% позиция в проданных фьючерсах принесет 1% положительной переоценки. Таким образом, в целом по Вашему портфелю не будет никаких изменений при любом раскладе на рынке. При этом, для поддержания такой позиции потребуется всего 4 291 рубля на каждый фьючерсный контракт (или 100 акций), а в сумме это 42 910 рублей (на момент написания этой статьи). При том, что рыночная стоимость 1000 акций Сбербанка 248 950 рублей (на момент написания этой статьи). Таким образом, гарантийное обеспечение составляет порядка 17% от размера защищаемой позиции.

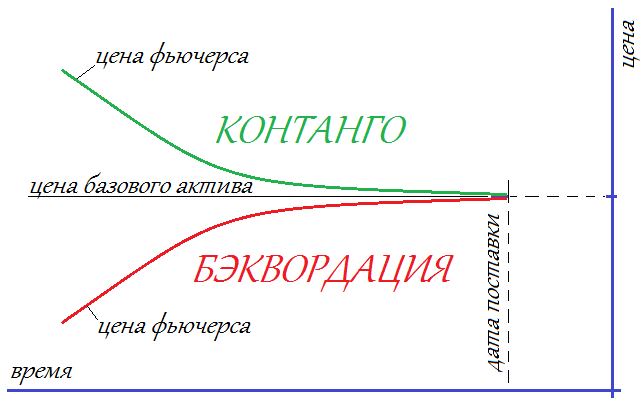

Два очень важных момента! В цену любого фьючерса закладываются те расходы, которые необходимо нести при хранении базового актива. Например, той же нефти. Либо закладываются доходы, которые получаются при удержании базового актива в заданный период времени. Например, при удержании акций Сбербанка вы теоретически должны получать дивиденды. Также ценообразование фьючерсов учитывает настроения на рынках. Если участники рынка предполагают рост базового актива, то фьючерсы будут немного дороже его текущей цены. Если же предполагается падение, то фьючерсы будут дешевле текущей цены базового актива. Такие состояния фьючерса называются соответственно контанго и бэквордация. При расчете сделок по защите ваших инвестиций обязательно нужно принимать во внимание эти моменты!

Итак, на примере акций Сбербанка мы разобрали механизм защиты инвестиций при помощи фьючерсных контрактов. Такие же рассуждения могут быть применены к акциям Газпрома или Лукойла.

То же самое можно провернуть и в отношении валютной составляющей Вашего инвестиционного портфеля. Для этого можно воспользоваться фьючерсами на валюту, торгуемыми на валютной секции Московской биржи. В первую очередь, опять таки, необходимо разобраться со спецификациями контрактов. Все их Вы сможете найти на той же странице официального сайта Московской Биржи — https://www.moex.com/ru/derivatives/. Здесь присутствует 10 различных валютных контрактов. Однако, наиболее популярным являетс фьючерсный контракт на курс доллар США – российский рубль. Объем, покрываемый одним контрактом – 1000 долларов США. При этом, гарантийное обеспечение всего 3 997,92 рублей на один контракт. Покупка такого фьючерса дает Вам защиту от ослабления рубля против доллара в эквиваленте 1000 долларов США. Таким образом, вы можете защитить от девальвации свои рублевые сбережения, если не хотите их по каким-либо причинам конвертировать в твердую валюту.

Все, что рассматривалось до этого – простейшие примеры защиты инвестиций при помощи поставочных фьючерсов. Но выше я уже писал о том, что бывают фьючерсы расчетные. При исполнении этих контрактов их держателю ничего не поставляется, перечисляется вариационная маржа – разница между ценой покупки/продажи фьючерса и ценой на момент исполнения. Вам может потребоваться расчетный фьючерс на индекс РТС, к примеру, когда Ваш портфель состоит не из одной акции, а из нескольких. Можно защитить весь портфель одним фьючерсом, а не несколькими на каждую из удерживаемых акций. Фьючерс на индекс РТС представляет собой производный инструмент от индекса РТС, который рассчитывается на основании крупнейших 50 компаний, торгуемых на российском рынке. Способ защиты портфеля через фьючерс на индекс РТС привлекателен и более низким уровнем гарантийного обеспечения (порядка 11% от расчетной цены фьючерса на момент написания статьи).

Точно так же можно применить поставочные и расчетные фьючерсные контракты для защиты Ваших инвестиций на зарубежных рынках. Не буду перечислять все инструменты и площадки, ибо их огромное множество. Рассмотрим лишь наиболее значимые. К примеру, позиции в акциях крупнейших американских корпораций уровня Amazon, Microsoft, Apple, Johnson&Johnson можно защитить при помощи фьючерсов на single stock, торгуемые на OneChicago (https://www.onechicago.com/). Гарантийное обеспечение по фьючерсным контрактам там составляет, в среднем, около 20% от стоимости позиции.

Если Вы имеет хорошо диверсифицированный портфель американских акций, то эффективно будет защитить его при помощи фьючерса на индекс. К примеру, можно сделать это при помощи фьючерса на индекс широкого рынка S&P500. Активно торгуются фьючерсы на индексы на площадке Chicago Mercantile Exchange (https://www.cmegroup.com/).

Здесь, прежде всего, изучаем спецификацию контракта, а также требования по гарантийному обеспечению. Мы видим, что для поддержания позиции по одному фьючерсному контракту необходимо 6 300 USD. Это около 4% от расчетной стоимости самого фьючерса. Таким образом, вам не потребуется отвлекать каких-то значительных денежных ресурсов на защиту портфеля. Сравните с гарантийным обеспечением по российскому индексу РТС, приведенному выше.

Кроме того, на американском рынке есть возможности более гибко защищать портфель или же защищать портфель небольшого объема, благодаря тому, что существует еще уменьшенный в 10 раз фьючерс. Все то же самое – но объем в 10 раз меньше, чем у приведенного выше E-mini S&P500.

На площадке CME можно также найти множество других фьючерсных контрактов, которые позволят защитить не только портфели из американских акций, но также и портфели из британских и даже японских акций.

Еще раз повторюсь, что мое описание возможностей фьючерсных рынков не претендует на полноту изложения. Разумеется, можно найти фьючерсы и на многие другие ценные бумаги и индексы. Свои индексы есть у Великобритании (FTSE100), Германии (DAX), Франции (CAC40) и многих европейских стран. Важно понимать именно сам механизм защиты и правильно использовать его.

Каковы ключевые моменты при использовании фьючерсов для защиты портфеля?

Во-первых, необходимо внимательно изучать спецификации всех контрактов, которые Вы предполагаете использовать. Прежде всего, обращайте внимание на объем контракта, чтобы правильно рассчитать количество, необходимое для полной защиты Вашего портфеля. Иногда, объем контракта (лот) не позволяет в точности повторить объем портфеля. В таком случае образуется некоторый перекос, устранить который можно либо докупкой/продажей части акций в портфеле, либо использованием еще одного типа производных финансовых инструментов – опционов. Обязательно берите в расчет гарантийное обеспечение по фьючерсному контракту. Желательно выделять средства с запасом, поскольку биржа может увеличить гарантийное обеспечение по своему усмотрению. Как правило, это происходит при ожидании значительных колебаний на рынке.

Во-вторых, если вы используете расчетные индексные фьючерсы для хеджирования портфеля, то необходимо рассчитать «бета-коэффициент» портфеля к индексу. Иными словами, нужно понять в цифровом выражении степень взаимосвязи конкретного Вашего портфеля и используемого для страхования индекса. Стоит отметить, что биржи публикуют эти данные в открытом доступе и считать «бета-коэффициент» по каждой отдельной акции Вам не придется. К примеру, по российским акциям Вы можете найти информацию тут: https://www.moex.com/ru/forts/coefficients-values.aspx. Для американских акций можно получить значение «бета-коэфффициента» за любой удобный период, воспользовавшись рядом онлайн-калькуляторов. К примеру, этим: https://www.buyupside.com/calculators/beta.php.

В-третьих, важно понимать в каком состоянии к базовому активу сейчас находится фьючерс. Выше я писал о том, что это может быть либо контанго либо бэквордация. Это критически важный фактор при планировании защиты портфеля при помощи фьючерсных контрактов.

Фьючерсы позволяют Вам защитить портфель от превратностей рынка, инвестировать в любой валюте (например в евро в американские акции, номинированные в долларе США), не опасаясь резких скачков курса. Эти инструменты обладают массой преимуществ для инвестора. Однако, не следует забывать и о недостатках, таких как необходимость отвлекать определенный ресурс на гарантийное обеспечение, постоянная потребность в роллировании фьючерсов (переходе с одного срока исполнения на другой), меняющиеся требования по гарантийному обеспечению, фиксированный размер объема (лот) контракта.

Для того, чтобы достичь оптимальной золотой середины при решении задачи защиты портфеля, требуется внимательно взвешивать все ЗА и ПРОТИВ, тщательно просчитывать различные сценарии на рынке и очень хорошо разбираться во всех параметрах самих контрактов в целом и своего портфеля в частности. И тогда Вы получаете инструмент, позволяющий избежать ряда неприятных рыночных сюрпризов и настроить процесс инвестирования на комфортный для Вас уровень риска.