Личный финансовый план: Нужен ли он?

Что такое личный финансовый план? Несколько примеров личного

финансового плана. Можно ли обойтись без ЛФП?

Концепция личного финансового планирования, широко распространенная на западе, в частности, в США и Великобритании, активно шагает по России. С каждым днем мы видим все больше и больше интереса к долгосрочному планированию финансового будущего и усталость от наглого впаривания ненужных клиентам продуктов в банках и инвестиционных компаниях. Однако, нередко возникает простой вопрос — насколько нужен личный финансовый план? Неужели нельзя просто взять тот продукт, который обеспечивает наибольшую доходность?

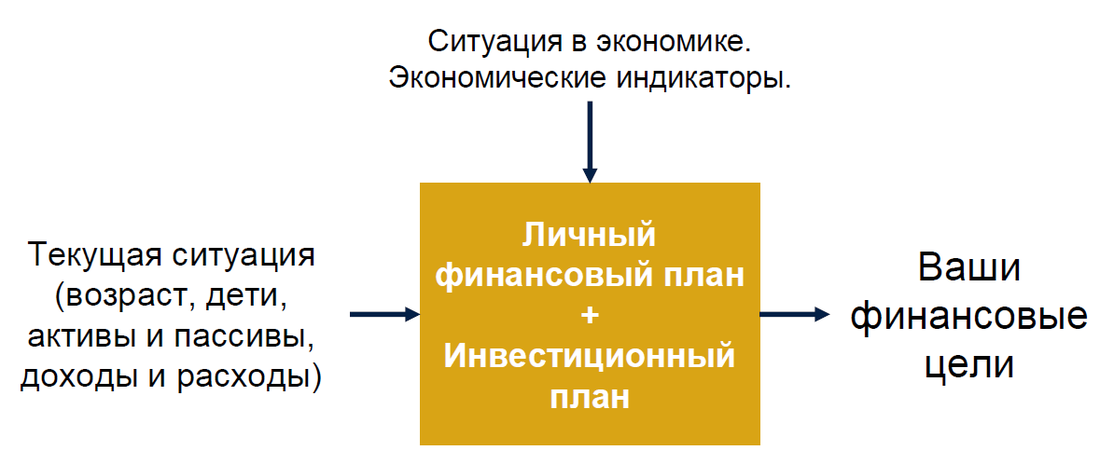

Очень кратко — что же такое личный финансовый план?

Это план по достижению ваших финансовых целей, исходя из вашего текущего финансового положения и с учетом того, какие реальные результаты на длительном сроке показывают различные инвестиционные инструменты. По сути, это ваша личная финансовая стратегия, которая будет вести вас к вашим финансовым целям.

Краткий пример:

У вас есть мечта — купить домик в Италии на берегу моря. Если ее выразить в денежном эквиваленте (например, стоимость такого домика сегодня 1 млн. евро) и определиться со сроком (скажем, к 2025 году), то это уже финансовая цель.

Допустим, у вас ежемесячно остается порядка 1000 евро для инвестирования и вы имеете накопления 200 000 евро. Оценив историческую доходность, которую вам удастся заработать на таком инвестиционном горизонте (например, это будет 5-6% годовых), можно примерно прикинуть, реалистичны ли ваши ожидания, и, если нет, что нужно сделать, чтобы повысить вероятность достижения цели.

«А куда вкладывать то?» — слышен голос начинающего инвестора. Вот на этот вопрос может ответить только Личный финансовый план (далее — ЛФП), который достаточно индивидуален для каждого человека в силу разных целей и финансовой ситуации.

Содержание

Сценарии жизни

Несмотря на то, что ЛФП индивидуален, можно выделить несколько базовых сценариев жизни человека с точки зрения финансов.

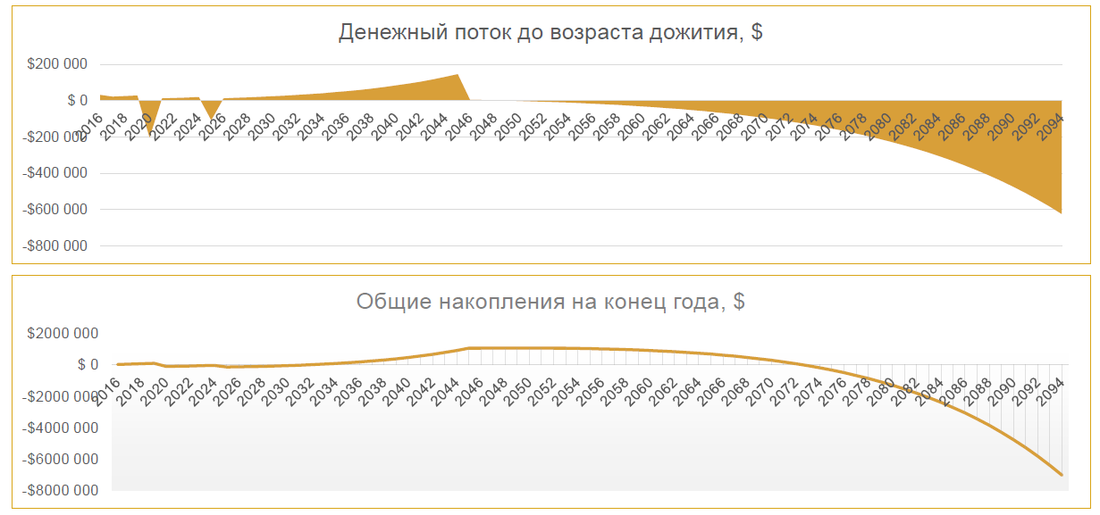

Первый сценарий — это сценарий бедности. Базовый сценарий для большинства людей и определяется он очень просто — в нем доходы равны расходам. Чем это плохо? Тем, что в какой-то момент неизбежно доходы падают (увольнение с работы, закрытие бизнеса, выход на пенсию и т.д.), а при отсутствии достаточных накоплений очень скоро рассчитывать придется только на государство, которое не отличается большой щедростью. На картинке ниже можно видеть, как денежный поток становится отрицательным, а затем и накопления уходят в минус.

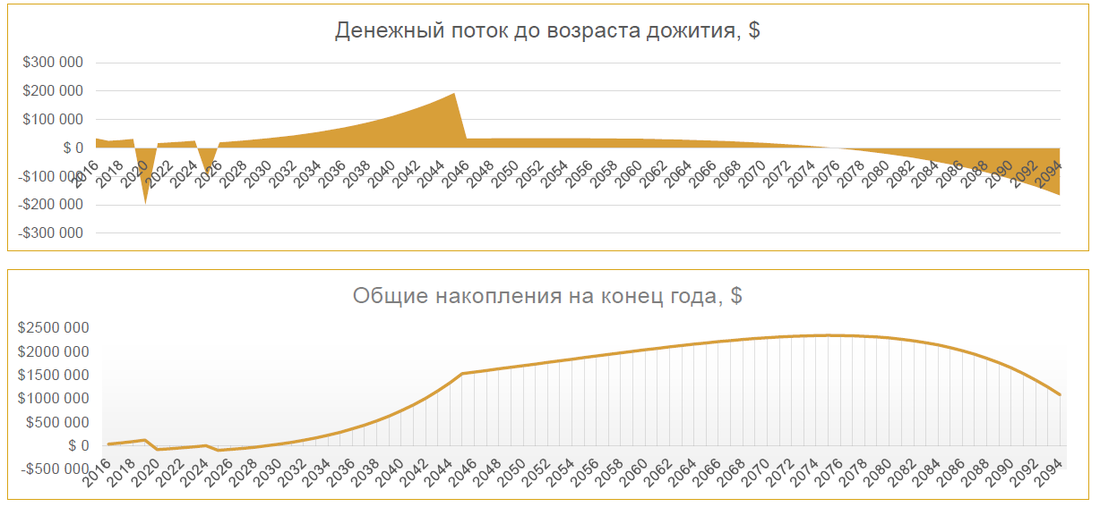

Второй сценарий уже намного лучше (сценарий комфорта). В данном варианте доходы превышают расходы, оставшиеся деньги инвестируются и на момент отхода от дел имеется капитал, достаточный для безбедного существования. На картинке ниже видно, что, хотя денежный поток в какой-то момент становится отрицательным, накоплений при этом хватает до конца жизни. В этом сценарии, как правило, наследникам не остается большого наследства.

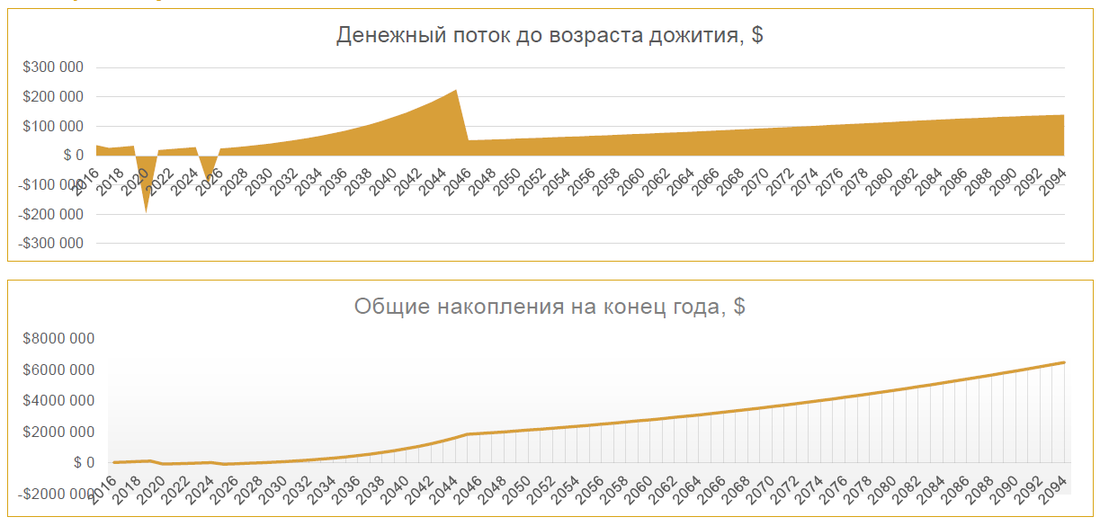

Третий сценарий наиболее оптимален. Он называется сценарием богатства. В период активной деятельности накапливается капитал, достаточный для того, чтобы жить исключительно на проценты, более того, часть процентов инвестируется, что приводит к постоянному росту общих накоплений.

Можно ли обойтись без ЛФП?

Как и любые долгосрочные планы в столь изменчивой области, как финансы, ЛФП никогда не выполняется абсолютно точно. Более того, малейшие изменения исходных параметров, заложенных в план, приводят к довольно серьезным корректировкам итогового результата.

Однако, несмотря на это, мы считаем финансовое планирование крайне полезной и необходимой практикой в достижении финансовых целей по следующим причинам:

- С помощью ЛФП можно оценить, насколько реально достичь поставленных целей.

- Финансовое планирование — это процесс. ЛФП необходимо регулярно пересматривать (мы рекомендуем ежегодно) и корректировать курс, как корректирует курс корабль или самолет в процессе движения.

- Только на основании ЛФП можно подобрать те финансовые решения, которые будут хорошо подходить для реализации целей. Иначе можно столкнуться с ситуацией, когда инвестиции в продукт с высокой ожидаемой доходностью сделаны, текущий результат отрицательный и надо подождать еще несколько лет до нужного результата, а деньги нужны уже сегодня и ждать возможности нет.

- С помощью сравнения ЛФП и того, что получилось реально — можно оценивать прогресс в достижении ваших финансовых целей. Насколько вы приблизились к ним или, наоборот, отдалились, и требуются ли корректировки.

ЛФП не нужен только в одном случае — когда вы уже достигли ваших финансовых целей, например, вы уже живете на пассивный доход.

До встречи, в ближайшее время я напишу статью о том, как самостоятельно составить ЛФП.